Μετά από πολλά χρόνια πυρόσβεσης της κρίσης χρεών της ευρωζώνης, ο Mario Draghi έχει γίνει κάπως πιο αισιόδοξος. Σε ομιλία του στο Νταβός την περασμένη εβδομάδα, ο διοικητής της Ευρωπαϊκής Κεντρικής Τράπεζας δήλωσε ότι βλέπει «θεαματικές» βελτιώσεις στην ευρωζώνη, καθώς μειώνονται οι κίνδυνοι τόσο στις βόρειες χώρες του πυρήνα όσο και στην περιφέρεια. Συνολικά, η εκτίμησή του είναι ακριβής. Η ανάπτυξη έχει επιστρέψει και ακόμη και τραυματισμένες χώρες όπως η Ιρλανδία και η Ισπανία ανασυγκροτούνται. Εξίσου θεαματικά, τα περισσότερα κρατικά ομόλογα έχουν αποδειχθεί ανθεκτικά στο ξεπούλημα που πλήττει τις αναδυόμενες αγορές.

Ωστόσο, όπως γνωρίζει καλά ο Μ. Draghi, η ευρωζώνη δεν έχει ακόμη στρίψει τη γωνία. Κατ’ αρχάς, οι εταιρίες εξακολουθούν να στερούνται τα απαραίτητα κεφάλαια για να επενδύσουν σε νέα έργα. Παρά τα πολύ χαμηλά επιτόκια στην ευρωζωνη, ο δανεισμός προς τις εταιρίες της περιοχής μειώθηκε 3,9% τον Νοέμβριο, με τη μεγαλύτερη πτώση στην Ιστορία.

Ακόμη πιο ανησυχητική είναι η φθίνουσα πορεία του πληθωρισμού. Οι τιμές στην ευρωζώνη αναπτύχθηκαν 0,8% ετησίως τον Δεκέμβριο και πολύ λιγότερο στις χώρες που πλήττονται από την κρίση, όπως η Ελλάδα και η Πορτογαλία. Αν ο χαμηλός πληθωρισμός μετατραπεί σε «κανονικό», οι κυβερνήσεις θα δυσκολευτούν πολύ περισσότερο να διαχειριστούν τα χρέη τους. Η πτωτική τάση των τιμών θα κάνει τους καταναλωτές να αναβάλουν τις αγορές, αποδυναμώνοντας τη ζήτηση.

Οι αισιόδοξοι ισχυρίζονται ότι ο τραπεζικός δανεισμός θα σταματήσει να συρρικνώνεται όταν επιταχυνθεί η ανάκαμψη. Οι πληθωριστικές προσδοκίες θα παραμείνουν δεμένες με τον στόχο 2% της ΕΚΤ, σε μια ένδειξη ότι η ανάκαμψη των τιμών θα αποκατασταθεί σχετικά σύντομα.

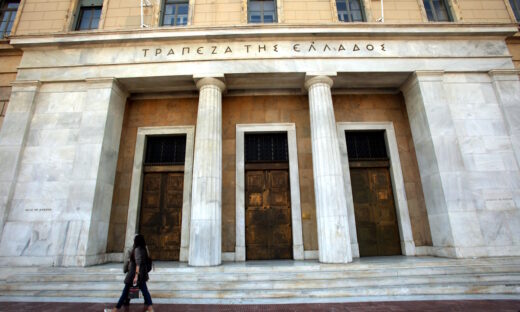

Ωστόσο, αν και η οικονομία της ευρωζώνης δεν συνιστά άμεσο κίνδυνο, παραμένει ευάλωτη σε πιθανά σοκ. Οι εστίες αβεβαιότητας είναι πολλές. Μία είναι η αναστάτωση στις αναδυόμενες αγορές. Παρ’ όσα δηλώνουν οι αξιωματούχοι της ευρωζώνης, η αναταραχή μπορεί να μεταδοθεί στις πιο ευάλωτες χώρες της περιφέρειας (η Ελλάδα έχει ήδη πληγεί). Μία άλλη είναι η συνεχιζόμενη αποτίμηση των ισολογισμών του τραπεζικού τομέα. Υπάρχει κίνδυνος οι πιο αδύναμες τράπεζες να μην μπορέσουν να συγκεντρώσουν επαρκή κεφάλαια. Αν γίνει αυτό, θα προκληθεί υποχρεωτική συμμετοχή με bail-in των πιστωτών που, σε ακραία περίπτωση, μπορεί να προκαλέσει πάγωμα του δανεισμού.

Πολύ συνετά, ο Μ. Draghi υπέδειξε ότι η ΕΚΤ είναι έτοιμη να δράσει αν οι συνθήκες επιδεινωθούν. Οι αναλυτές πιστεύουν ότι, εφόσον οι τράπεζες δείξουν ότι έχουν πάρει στα σοβαρά την άντληση νέων κεφαλαίων, η κεντρική τράπεζα θα τους παραχωρήσει ρευστότητα με τη μορφή μακροπρόθεσμων μηχανισμών αναχρηματοδότησης LTRO. Μια άλλη πιθανότητα που συζητιέται ευρέως είναι η ΕΚΤ να μειώσει το επιτόκιο καταθέσεων, ώστε οι τράπεζες να πρέπει να πληρώνουν για να αφήνουν τα κεφάλαιά τους στην κεντρική τράπεζα. Αυτή η κίνηση θεωρείται πολιτικά αμφιλεγόμενη, και ίσως δεν καταφέρει πολλά, πέρα από το να χαμηλώσει κάπως τη συναλλαγματική ισοτιμία.

Η προφανής, πολύ πιο αποφασιστική κίνηση, θα ήταν η ΕΚΤ να αγοράσει κρατικά ομόλογα, ακολουθώντας τα βήματα των μεγάλων κεντρικών τραπεζών του πλανήτη. Αν η ΕΚΤ αγοράσει ομόλογα μόνο στη δευτερογενή αγορά, αυτού του είδους η… ποσοτική χαλάρωση θα είναι συμβατή με την ευρωπαϊκή νομοθεσία, που απαγορεύει την άμεση χρηματοδότηση κρατικού χρέους. Αυτό το σχέδιο όμως θα προκαλούσε μεγάλη αντίθεση στις πλεονασματικές χώρες και οπωσδήποτε θα διχάσει το διοικητικό συμβούλιο της ΕΚΤ.

Πολιτικά, μια πιο ρεαλιστική εναλλακτική λύση είναι να αγοράσει η ΕΚΤ τιτλοποιημένα τραπεζικά δάνεια προς επιχειρήσεις και καταναλωτές – ιδέα την οποία έχει επίσης προτείνει ο Μ. Draghi. Αυτή η επιλογή όμως εμπεριέχει σημαντικές τεχνικές δυσκολίες, δεδομένου ότι η αγορά χρεογράφων επί ενεργητικών (asset-backed securities) στην Ευρώπη είναι σχεδόν πεθαμένη. Ακόμα θα προσθέσει σημαντικό πιστωτικό ρίσκο στον ισολογισμό της κεντρικής τράπεζας, τον οποίο οι κυβερνήσεις θα πρέπει να είναι πρόθυμες να στηρίξουν.

Όποιον δρόμο κι αν διαλέξει η κεντρική τράπεζα, πρέπει να δράσει γρήγορα. Η ΕΚΤ έχει οδηγήσει την ευρωζώνη έξω από τις δυσκολότερες φάσεις της κρίσης. Θα πρέπει τώρα να αναλάβει ηγετικό ρόλο να εξασφαλίσει την ανάπτυξη.

Διαβάστε επίσης:

Πηγή Euro2day