Αλλάζει το τοπίο στις μεταβιβάσεις ακινήτων καθώς από την 1η Οκτωβρίου δημιουργούνται ευνοϊκές συνθήκες για χιλιάδες πολίτες που επιθυμούν να μεταβιβάσουν εν ζωή τις περιουσίες τους στα παιδιά τους ή να τους δώσουν χρήματα για να τα βοηθήσουν σε αγορές περιουσιακών στοιχείων μεγάλης αξίας.

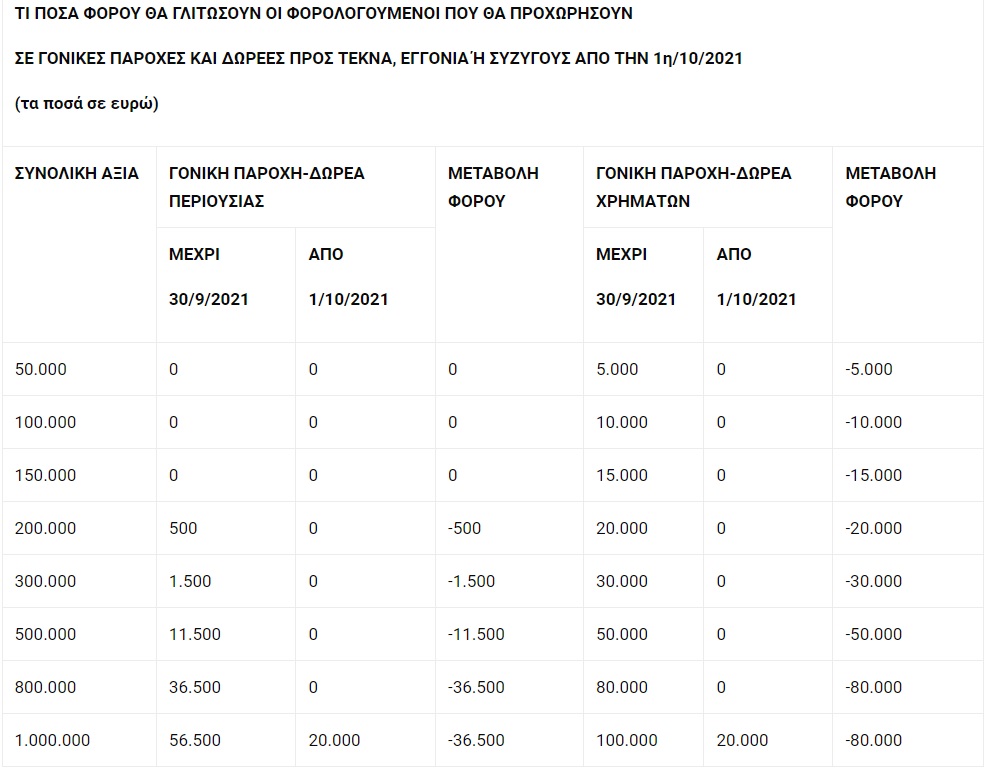

Οι γονικές παροχές ακινήτων και κινητών περιουσιακών στοιχείων συνολικής αξίας μέχρι και 800.000 ευρώ από την ημερομηνία αυτή όπως επίσης και οι γονικές παροχές χρηματικών ποσών μέχρι 800.000 ευρώ, οι οποίες πραγματοποιούνται από κάθε γονέα προς κάθε παιδί, θα είναι πλέον αφορολόγητες όπως αναφέρει ο Ελεύθερος Τύπος της Κυριακής.

ΔΙΑΦΗΜΙΣΗ

Από την 1η-10-2021 θα ισχύει αφορολόγητο 800.000 ευρώ στη συνολική αξία των περιουσιακών στοιχείων (ακινήτων, οχημάτων, μετοχών, ομολόγων, λοιπών χρηματοοικονομικών ή αποταμιευτικών – επενδυτικών προϊόντων κ.λπ.) και των χρηματικών ποσών που μεταβιβάζονται εν ζωή από κάθε γονέα σε κάθε παιδί, από τον ένα σύζυγο στον άλλον, από το ένα μέρος συμφώνου συμβίωσης στο άλλο, από παππούδες ή γιαγιάδες προς εγγόνια ή από παιδιά σε γονείς. Το αφορολόγητο ειδικά στις γονικές παροχές θα ισχύσει ανά γονέα, πράγμα που σημαίνει ότι και από τους δύο γονείς θα μπορούν να γίνουν εν ζωή προς κάθε παιδί αφορολόγητες παροχές μέχρι συνολικού ποσού 1.600.000 ευρώ.

Το πλέον ιδανικό για κάθε γονέα που θέλει να βοηθήσει το παιδί του να σταθεί στα πόδια του δίνοντάς του ευθύνες διαχείρισης της κινητής και της ακίνητης περιουσίας του ή βοηθώντας το να αποκτήσει περιουσία κινητή και ακίνητη, είναι να πραγματοποιήσει τις απαιτούμενες συμβολαιογραφικές πράξεις των γονικών παροχών και των δωρεών στο χρονικό διάστημα από την 1η Οκτωβρίου έως και την 31η Δεκεμβρίου 2021.

Τι ισχύει μέχρι τώρα

Για την περίπτωση της δωρεάν μεταβίβασης εν ζωή περιουσιακών στοιχείων από τον γονέα προς το παιδί ισχύει και τώρα αφορολόγητο όριο αξίας, το οποίο ανέρχεται σε 150.000 ευρώ. Η αξία της μεταβιβαζόμενης περιουσίας πάνω από το όριο αυτό φορολογείται κλιμακωτά με 1% στο τμήμα της από τις 150.000,01 έως τις 300.000 ευρώ, με 5% στο τμήμα της από τις 300.000,01 έως τις 600.000 ευρώ και με 10% στο τμήμα της πάνω από τις 600.000 ευρώ. Στην έννοια των «περιουσιακών στοιχείων» περιλαμβάνονται τόσο τα ακίνητα όσο και τα κινητά πράγματα μεγάλης αξίας, όπως π.χ. αυτοκίνητα, σκάφη, μετοχές, ομόλογα και λοιπές κινητές αξίες, δικαιώματα κ.λπ.

ΔΙΑΦΗΜΙΣΗ

Από την 1η Οκτωβρίου το αφορολόγητο αυξάνεται πλέον από τις 150.000 στις 800.000 ευρώ και τυχόν υπερβάλλον ποσό αξίας της μεταβιβαζόμενης περιουσίας (τμήμα αξίας άνω των 800.000 ευρώ) θα φορολογείται με 10%. Ως εκ τούτου:

Εάν η συνολική αξία των περιουσιακών στοιχείων είναι μικρότερη των 150.000 ευρώ, η δωρεάν μεταβίβασή τους από τον γονέα στο παιδί μπορεί να γίνει και πριν από την 1η Οκτωβρίου, δηλαδή μέσα στον Σεπτέμβριο, καθώς θα είναι αφορολόγητη τόσο με βάση το ισχύον τώρα καθεστώς όσο και με βάση αυτό που θα ισχύει από τον επόμενο μήνα. Εφόσον στα προς μεταβίβαση περιουσιακά στοιχεία περιλαμβάνονται ακίνητα, μια τέτοια μεταβίβαση θα πρέπει οπωσδήποτε να έχει ολοκληρωθεί μέχρι τις 31 Δεκεμβρίου 2021, καθώς από την 1η Ιανουαρίου 2022 οι αντικειμενικές τιμές των ακινήτων με βάση τις οποίες υπολογίζονται οι φόροι και τα συμβολαιογραφικά έξοδα στα μεταβιβαστικά συμβόλαια αυξάνονται στις περισσότερες περιοχές της χώρας. Οπότε, παρά το γεγονός ότι η συγκεκριμένη γονική παροχή θα εξακολουθήσει να είναι αφορολόγητη και μετά την 31η-12-2021 (λόγω εφαρμογής ήδη από την 1η-10-2021 αφορολόγητου ορίου αυξημένου από τις 150.000 στις 800.000 ευρώ) η πραγματοποίησή της μετά την 31η-12-2021 θα έχει ως συνέπεια την επιβάρυνση του παιδιού με αύξηση των συμβολαιογραφικών εξόδων. Αν στα προς μεταβίβαση περιουσιακά στοιχεία δεν περιλαμβάνονται ακίνητα, τότε οποτεδήποτε κι αν γίνει η γονική παροχή τους θα παραμείνει αφορολόγητη.

Εάν η συνολική αξία των περιουσιακών στοιχείων είναι μεγαλύτερη των 150.000 ευρώ αλλά δεν υπερβαίνει τις 800.000 ευρώ, η δωρεάν μεταβίβασή τους από τον γονέα στο παιδί πρέπει να γίνει από την 1η Οκτωβρίου και μετά, καθώς από την ημερομηνία αυτή θα είναι πλέον αφορολόγητη. Εφόσον στα προς μεταβίβαση περιουσιακά στοιχεία περιλαμβάνονται ακίνητα, η μεταβίβαση θα πρέπει οπωσδήποτε να έχει ολοκληρωθεί μέχρι τις 31 Δεκεμβρίου 2021, καθώς από την 1η Ιανουαρίου 2022 οι αντικειμενικές τιμές των ακινήτων με βάση τις οποίες υπολογίζονται οι φορολογητέες αξίες των ακινήτων και τα συμβολαιογραφικά έξοδα στα μεταβιβαστικά συμβόλαια αυξάνονται στις περισσότερες περιοχές της χώρας. Αν η μεταβίβαση γίνει μετά την 31η-12-2021, τότε υπάρχει περίπτωση να προκύψει διπλή επιβάρυνση, τόσο από την αύξηση της φορολογητέας αξίας των ακινήτων όσο και από την αύξηση των συμβολαιογραφικών εξόδων. Μπορεί δηλαδή εξαιτίας της αύξησης της φορολογητέας αξίας των μεταβιβαζόμενων ακινήτων από την 1η-1-2022 η συνολική φορολογητέα αξία όλων των περιουσιακών στοιχείων να υπερβεί το αφορολόγητο όριο των 800.000 ευρώ και στο υπερβάλλον ποσό να επιβληθεί φόρος γονικής παροχής 10%. Επιπλέον, θα αυξηθούν και τα έξοδα για τον συμβολαιογράφο. Ακόμη όμως κι αν η συνολική φορολογητέα αξία της μεταβιβαζόμενης με γονική παροχή περιουσίας δεν υπερβεί τις 800.000 ευρώ από την 1η-1-2022 και, ως εκ τούτου, παραμείνει αφορολόγητη, η πραγματοποίηση της γονικής παροχής μετά την 31η-12-2021 θα έχει ως συνέπεια την επιβάρυνση του παιδιού με αύξηση των συμβολαιογραφικών εξόδων. Αν στα προς μεταβίβαση περιουσιακά στοιχεία αξίας μεγαλύτερης των 150.000 ευρώ αλλά μη υπερβαίνουσας τις 800.000 ευρώ δεν περιλαμβάνονται ακίνητα, τότε η γονική παροχή τους θα παραμείνει αφορολόγητη οποτεδήποτε κι αν γίνει, από την 1η-10-2021 και μετά.

Εάν η συνολική αξία των περιουσιακών στοιχείων είναι μεγαλύτερη των 800.000 ευρώ, η δωρεάν μεταβίβασή τους από τον γονέα στο παιδί πρέπει να γίνει από την 1η Οκτωβρίου και μετά, καθώς από την ημερομηνία αυτή θα είναι πλέον αφορολόγητο πολύ μεγαλύτερο κομμάτι της αξίας. Το τμήμα της αξίας της περιουσίας το οποίο θα γίνει πλέον αφορολόγητο από την 1η-10-2021 θα ανέρχεται σε 650.000 ευρώ (θα γίνει αφορολόγητο το τμήμα της αξίας από τις 150.000,01 έως τις 800.000 ευρώ). Στο τμήμα αυτό αναλογεί σήμερα φόρος 36.500 ευρώ (1% στο τμήμα από τις 150.000,01 μέχρι τις 300.000 ευρώ, 5% στο τμήμα από τις 300.000,01 έως τις 600.000 ευρώ και 10% στο τμήμα από τις 600.000,01 έως τις 800.000 ευρώ). Το τμήμα της αξίας της περιουσίας πάνω από τις 800.000 ευρώ θα φορολογείται με 10%, όπως και σήμερα. Εφόσον στα προς μεταβίβαση περιουσιακά στοιχεία περιλαμβάνονται ακίνητα, η μεταβίβαση θα πρέπει οπωσδήποτε να έχει ολοκληρωθεί μέχρι τις 31 Δεκεμβρίου 2021, καθώς από την 1η Ιανουαρίου 2022 οι αντικειμενικές τιμές των ακινήτων με βάση τις οποίες υπολογίζονται οι φορολογητέες αξίες τους και τα συμβολαιογραφικά έξοδα στα μεταβιβαστικά συμβόλαια αυξάνονται στις περισσότερες περιοχές της χώρας. Αν η μεταβίβαση γίνει μετά την 31η-12-2021, τότε θα προκύψει διπλή επιβάρυνση, τόσο από την αύξηση της φορολογητέας αξίας των ακινήτων όσο και από την αύξηση των συμβολαιογραφικών εξόδων. Δηλαδή, εξαιτίας της αύξησης της φορολογητέας αξίας των μεταβιβαζόμενων ακινήτων από την 1η-1-2022 η συνολική φορολογητέα αξία όλων των περιουσιακών στοιχείων θα αυξηθεί, οπότε το υπερβάλλον των 800.000 ευρώ τμήμα της θα μεγαλώσει και αυτόματα ο φόρος 10% που θα υπολογιστεί επί του τμήματος αυτού θα είναι υψηλότερος. Επιπλέον, θα αυξηθούν και τα έξοδα για τον συμβολαιογράφο. Αν στα προς μεταβίβαση περιουσιακά στοιχεία συνολικής αξίας μεγαλύτερης των 800.000 ευρώ δεν περιλαμβάνονται ακίνητα, τότε η φορολογική επιβάρυνσή της δεν θα αλλάξει οποτεδήποτε κι αν γίνει, από την 1η-10-2021 και μετά.

Μεγάλοι ωφελημένοι τα παιδιά

Aπό την 1η Οκτωβρίου θα είναι αφορολόγητες και οι γονικές παροχές χρηματικών ποσών μέχρι 800.000 ευρώ, καθώς επίσης και οι δωρεές χρηματικών ποσών έως 800.000 ευρώ μεταξύ συζύγων ή μερών συμφώνων συμβίωσης ή από παππούδες ή γιαγιάδες προς εγγόνια ή από παιδιά σε γονείς. Ως εκ τούτου, από τον επόμενο μήνα όλες αυτές οι δωρεές παύουν να φορολογούνται με 10% από το πρώτο ευρώ όπως συμβαίνει τώρα. Η εξέλιξη αυτή αλλάζει ριζικά προς το καλύτερο τα δεδομένα σε πολλές περιπτώσεις κατά τις οποίες κρίνεται αναγκαία η παροχή οικονομικής στήριξης μεγάλου ύψους μεταξύ μελών μιας οικογένειας.

Ποιες οι διαφορές

Μέχρι σήμερα για να μεταβιβαστεί ένα μεγάλου ύψους χρηματικό ποσό από γονέα σε παιδί ή από σύζυγο σε σύζυγο ή από παππού σε εγγόνι κ.λπ. έπρεπε να υποβληθεί στη ΔΟΥ δήλωση φόρου γονικής παροχής ή δωρεάς και να καταβληθεί φόρος 10% επί του μεταβιβαζόμενου ποσού. Από την 1η-10-2021 καταργείται η υποχρέωση καταβολής φόρου 10% για οποιανδήποτε γονική παροχή ή για οποιανδήποτε δωρεά χρηματικού ποσού μεταξύ συζύγων ή από παππού-γιαγιά σε εγγόνι, εφόσον σε κάθε περίπτωση το δωριζόμενο ποσό δεν υπερβαίνει τις 800.000 ευρώ. Αν το δωριζόμενο ποσό υπερβαίνει τις 800.000 ευρώ, τότε θα φορολογείται με 10% μόνο το τμήμα του πάνω από τις 800.000 ευρώ (π.χ. σε γονική παροχή 900.000 ευρώ θα οφείλεται φόρος 10.000 ευρώ, που αντιστοιχεί στο 10% του υπερβάλλοντος ποσού των 100.000 ευρώ).

Οπως γίνεται αντιληπτό, από την 1η-10-2021 οι μεταβιβάσεις χρηματικών ποσών μεταξύ μελών μιας οικογένειας ουσιαστικά… απελευθερώνονται! Οποιοδήποτε ποσό μέχρι 800.000 ευρώ αλλάζει χέρια μέσω τραπεζικών λογαριασμών των μελών της οικογένειας δεν θα απειλείται με επιβολή φόρου 10% σε περίπτωση ελέγχου από την εφορία. Επιπλέον, λύνονται τα χέρια των γονέων που θέλουν να βοηθήσουν οικονομικά τα παιδιά τους να αποκτήσουν σπίτια, αυτοκίνητα και άλλα περιουσιακά στοιχεία. Οι γονείς θα μπορούν πλέον χωρίς καμία επιβάρυνση με φόρο 10% να δίνουν στα παιδιά τους χρηματικά ποσά μεγάλου ύψους προκειμένου εκείνα να αγοράσουν σπίτια, οικόπεδα, αγροτεμάχια, Ι.Χ. αυτοκίνητα, σκάφη αναψυχής, μετοχές επιχειρήσεων, ομόλογα και άλλα χρηματοοικονομικά προϊόντα με πλήρη κάλυψη του «πόθεν έσχες» και των τεκμηρίων διαβίωσης της εφορίας. Τα παιδιά δηλαδή θα μπορούν να επικαλούνται τις αφορολόγητες δωρεές των χρηματικών ποσών από τους γονείς τους και να καλύπτουν νόμιμα τα τεκμήρια απόκτησης των συγκεκριμένων περιουσιακών στοιχείων αλλά και τα τεκμήρια διαβίωσης κι αν έχουν και πολύ χαμηλά δικά τους εισοδήματα να μην πληρώνουν καθόλου φόρο εισοδήματος.

Παρόμοιες διευκολύνσεις θα έχουν και μεταξύ τους οι σύζυγοι αλλά και τα ενήλικα εγγόνια από τους παππούδες, καθώς ό,τι αναφέραμε παραπάνω για τις αφορολόγητες γονικές παροχές ισχύουν και για τις δωρεές χρηματικών ποσών μεταξύ αυτών των περιπτώσεων.

Τι ισχύει στην πρώτη κατοικία

Εδώ θα πρέπει να σημειώσουμε ότι οι γονικές παροχές χρηματικών ποσών στις περιπτώσεις που τα ποσά προορίζονται για την απόκτηση πρώτης κατοικίας από τα παιδιά συμφέρει να γίνουν πολύ πριν από την 1η-1-2022, ώστε και οι αγορές της πρώτης κατοικίας να ολοκληρωθούν πριν από την ημερομηνία αυτή. Κι αυτό διότι από την 1η-1-2022 και μετά αυξάνονται οι αντικειμενικές τιμές των ακινήτων με βάση τις οποίες υπολογίζονται και οι φόροι και τα συμβολαιογραφικά έξοδα στις αγορές ακινήτων. Και ναι μεν για την αγορά πρώτης κατοικίας ισχύουν υψηλά αφορολόγητα όρια 200.000 ευρώ για κάθε άγαμο, 250.000 ευρώ για κάθε έγγαμο και επιπλέον 25.000 ευρώ για κάθε εξαρτώμενο τέκνο μέχρι το δεύτερο και 30.000 ευρώ για κάθε εξαρτώμενο τέκνο από το τρίτο και πάνω, όμως ακόμη κι αν η αγοραζόμενη κατοικία είναι τελικά και μετά την 1η-1-2022 αξίας κάτω από τα όρια αυτά και ως εκ τούτου αφορολόγητη, το τέκνο που θα την αποκτήσει θα επιβαρυνθεί με επιπλέον συμβολαιογραφικά έξοδα.

Τι να προσέξουν όσοι θέλουν να αγοράσουν ακίνητα

Χρονικό περιθώριο περίπου 3,5 μηνών έχουν χιλιάδες φορολογούμενοι να προβούν σε αγορές ακινήτων πριν από την αύξηση των αντικειμενικών αξιών. Από την 1η-1-2022 θα ισχύσουν νέες αυξημένες αντικειμενικές αξίες ακινήτων για το 60%-70% της ελληνικής επικράτειας, με συνέπεια την αύξηση των φορολογικών επιβαρύνσεων στις μεταβιβάσεις ακινήτων.

Οσοι φορολογούμενοι επιθυμούν να αποκτήσουν ακίνητα με αγορές θα πρέπει, λοιπόν, να προχωρήσουν στην υποβολή των σχετικών δηλώσεων και στη σύνταξη των συμβολαίων πριν από τη λήξη του τρέχοντος έτους προκειμένου οι φόροι που θα κληθούν να καταβάλουν να υπολογιστούν με βάση τις ισχύουσες σήμερα και όχι με τις νέες αυξημένες αντικειμενικές αξίες και να μην αναγκαστούν να πληρώσουν επιπλέον επιβαρύνσεις.

Οσοι θέλουν να αγοράσουν κάποιο ακίνητο θα πρέπει να γνωρίζουν ότι σύμφωνα με την ισχύουσα νομοθεσία:

1) Σε κάθε μεταβίβαση με επαχθή αιτία (αγοραπωλησία) ακινήτου ή εμπράγματου δικαιώματος επί ακινήτου, που βρίσκεται στην Ελλάδα, επιβάλλεται φόρος στην αξία του, υπόχρεος για την καταβολή του οποίου είναι ο αγοραστής. Ο συντελεστής του φόρου είναι 3% επί της φορολογητέας αξίας του ακινήτου. Στο ποσό αυτό του κύριου φόρου επιβάλλεται και φόρος υπέρ δήμων και κοινοτήτων 3%.

Απαλλαγή από τον φόρο λόγω απόκτησης πρώτης κατοικίας

2) Η αγορά κτίσματος που προορίζεται να χρησιμοποιηθεί ως πρώτη κατοικία απαλλάσσεται πλήρως ή μερικώς από τον φόρο μεταβίβασης 3%. Το εάν η απαλλαγή θα είναι πλήρης ή μερική εξαρτάται από το ύψος της αντικειμενικής -φορολογητέας αξίας του ακινήτου. Εφόσον αποκτάται πρώτη κατοικία από άγαμο, η αξία της κατοικίας απαλλάσσεται από τον φόρο μέχρι το ποσό των 200.000 ευρώ. Σε περίπτωση απόκτησης πρώτης κατοικίας από έγγαμο, η αξία απαλλάσσεται από τον φόρο μέχρι το ποσό των 250.000 ευρώ. Το όριο της αφορολόγητης αξίας προσαυξάνεται κατά 25.000 ευρώ για καθένα από τα δύο πρώτα τέκνα και κατά 30.000 ευρώ για το τρίτο και καθένα από τα επόμενα ανήλικα τέκνα, των οποίων την επιμέλεια έχει ο δικαιούχος. Στο ποσό της απαλλαγής περιλαμβάνεται και η αξία μιας θέσης στάθμευσης αυτοκινήτου και ενός αποθηκευτικού χώρου, για επιφάνεια εκάστου έως 20 τ.μ., εφόσον βρίσκονται στο ίδιο ακίνητο και αποκτώνται ταυτόχρονα. Επίσης, σε περίπτωση αγοράς οικοπέδου στο οποίο μπορεί να ανεγερθεί πρώτη κατοικία προβλέπεται απαλλαγή από τον φόρο μέχρι το όριο αξίας των 50.000 ευρώ για τον άγαμο και μέχρι το όριο των 100.000 ευρώ για τον έγγαμο. Το όριο προσαυξάνεται κατά 10.000 ευρώ για καθένα από τα δύο πρώτα τέκνα και κατά 15.000 ευρώ για το τρίτο και καθένα από τα επόμενα τέκνα του δικαιούχου. Τα παραπάνω ισχύουν εφόσον στον δικαιούχο περιέρχεται μία μόνο κατοικία ή ένα οικόπεδο εξ ολοκλήρου και κατά πλήρη κυριότητα και όχι ποσοστό εξ αδιαιρέτου.

Ποιες οι προϋποθέσεις απαλλαγής

3) Για να αναγνωριστεί το δικαίωμα απαλλαγής, θα πρέπει αυτός ή αυτή που αποκτά την κατοικία, η σύζυγος ή ο σύζυγος και τα ανήλικα τέκνα τους να μην έχουν δικαίωμα πλήρους κυριότητας ή επικαρπίας ή οίκησης σε άλλη κατοικία που πληροί τις στεγαστικές ανάγκες της οικογένειας και βρίσκεται σε δήμο ή κοινότητα με πληθυσμό άνω των 3.000 κατοίκων. Επίσης, να μην κατέχουν, σε δήμο ή κοινότητα με πληθυσμό άνω των 3.000 κατοίκων, οικόπεδο οικοδομήσιμο, στο οποίο αντιστοιχεί εμβαδόν κτίσματος που πληροί τις στεγαστικές τους ανάγκες. Οι στεγαστικές ανάγκες θεωρείται ότι δεν καλύπτονται αν το συνολικό εμβαδόν των κτισμάτων που κατέχει ή μπορεί να ανεγείρει ο δικαιούχος είναι κάτω από 70 τ.μ. προσαυξανόμενα κατά 20 τ.μ. για καθένα από τα δύο πρώτα τέκνα και κατά 25 τ.μ. για το τρίτο και καθένα από τα επόμενα τέκνα του δικαιούχου.

Πηγή Ελεύθερος Τύπος της Κυριακής