Μειώνεται η εμπιστοσύνη των επενδυτών στα κρατικά ομόλογα της Γερμανίας -δηλαδή στη αξιοπιστία του γερμανικού κράτους να αποπληρώσει το χρέος του, αυξάνοντας έτσι το κόστος δανεισμού του- καθώς επιδεινώνεται η πολιτική κρίση της χώρας.

Υπενθυμίζεται πως παραδοσιακά σε περιόδους μεγάλης πολιτικής αβεβαιότητας και γεωπολιτικών κινδύνων, οι επενδυτές στρέφονται στα κρατικά ομόλογα της Γερμανίας. Επειδή τα γερμανικά κρατικά ομόλογα συνήθως αυξάνουν την αξία τους κατά τη διάρκεια κρίσεων και είναι εύκολα διαπραγματεύσιμα ακόμη και σε δύσκολες φάσεις της αγοράς, θεωρούνται το σημαντικότερο μέσο αντιστάθμισης χαρτοφυλακίου για τους επενδυτές στην ευρωζώνη. Ωστόσο, το πολιτικό χάος στο Βερολίνο κλονίζει την καλή φήμη των γερμανικών κρατικών τίτλων, επισημαίνει η Handelsblatt.

Από τις αρχές Οκτωβρίου, οι επενδυτές διαθέτουν όλο και περισσότερο γερμανικούς κρατικούς τίτλους, οι τιμές πέφτουν – και οι αποδόσεις αυξάνονται σε αντάλλαγμα. Η απόδοση του δεκαετούς γερμανικού κρατικού ομολόγου αναφοράς έχει αυξηθεί κατά σχεδόν 0,4 ποσοστιαίες μονάδες στο 2,36% από τις αρχές Οκτωβρίου. Αυτό την τοποθετεί στο υψηλότερο επίπεδό της από τα μέσα Ιουλίου του 2024.

ΔΙΑΦΗΜΙΣΗ

Τον Ιούνιο, η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) άρχισε να μειώνει τα βασικά της επιτόκια. Οι αποδόσεις των κρατικών ομολόγων συνήθως μειώνονται μαζί με τα βασικά επιτόκια. Ωστόσο, οι επενδυτές ομολόγων ανησυχούν ακόμη περισσότερο για ένα συγκεκριμένο βαρόμετρο του κλίματος στις αγορές επιτοκίων. Σύμφωνα με τους στρατηγικούς αναλυτές ομολόγων της Commerzbank, αυτό «στέλνει σίγουρα ένα προειδοποιητικό σήμα».

Συγκεκριμένα, πρόκειται για τη διαφορά απόδοσης μεταξύ των γερμανικών κρατικών ομολόγων και των λεγόμενων επιτοκίων swap. Οι θεσμικοί επενδυτές χρησιμοποιούν συναλλαγές swap για να ανταλλάξουν πληρωμές σταθερού επιτοκίου με πληρωμές μεταβλητού επιτοκίου σε διάφορες διάρκειες. «Συχνά πρόκειται για κερδοσκοπία σχετικά με την εξέλιξη των επιτοκίων ή για συναλλαγές αντιστάθμισης επιτοκίων», εξηγεί ο Hauke Siemßen, στρατηγικός αναλυτής επιτοκίων της Commerzbank. Στην ευρωζώνη, οι περισσότερες συμβάσεις ανταλλαγής βασίζονται στο διατραπεζικό επιτόκιο Euribor έξι μηνών. Αυτό διαμορφώνεται σήμερα στο 2,79%.

Καινοτομία στην αγορά ομολόγων

Τα επιτόκια swap αποτελούν την τιμή για τις εν λόγω συμβάσεις ανταλλαγής επιτοκίων – και επομένως επίσης ένα σημαντικό σημείο αναφοράς αποτίμησης για τα ομόλογα. Οι επενδυτές που θέλουν να λάβουν ένα ευέλικτο επιτόκιο για δέκα χρόνια πρέπει επί του παρόντος να πληρώσουν στον εταίρο swap 2,32% ετησίως ως σταθερό επιτόκιο. Αυτό σημαίνει ότι το δεκαετές επιτόκιο swap είναι χαμηλότερο από την απόδοση του δεκαετούς γερμανικού κρατικού ομολόγου.

ΔΙΑΦΗΜΙΣΗ

Αυτό σημαίνει ότι οι επενδυτές αποδέχονται χαμηλότερο επιτόκιο λαμβάνοντας την “υπόσχεση” για ένα σταθερό επιτόκιο από έναν αντισυμβαλλόμενο στην αγορά swap από ό,τι θα λάμβαναν για ένα γερμανικό κρατικό ομόλογο με την ίδια διάρκεια. Αυτό αποτελεί κάτι νέο, όπως επιβεβαιώνουν οι εμπειρογνώμονες της Commerzbank. Είναι επίσης μια ιστορική καμπή για τη γερμανική κυβέρνηση ως τον σημαντικότερο εκδότη στην αγορά κρατικών ομολόγων σε ευρώ. Αυτό σημαίνει πως ενδέχεται να πρέπει να προετοιμαστεί για αύξηση του κόστους μακροπρόθεσμα, προκειμένου να αναχρηματοδοτήσει τα ανεξόφλητα γερμανικά κρατικά ομόλογα, τα οποία σήμερα ανέρχονται σε σχεδόν 1,8 τρισεκατομμύρια ευρώ.

Τα τελευταία 20 χρόνια, η απόδοση του δεκαετούς γερμανικού κρατικού ομολόγου ήταν πάντα χαμηλότερη από το αντίστοιχο επιτόκιο swap, κατά μέσο όρο 0,4 ποσοστιαίες μονάδες. Στο παρελθόν, μόνο πολύ λίγοι δανειολήπτες στην ευρωζώνη ήταν σε θέση να αναχρηματοδοτηθούν κάτω από τα επιτόκια swap. Τα γερμανικά κρατικά ομόλογα ήταν οι έντοκοι τίτλοι των οποίων οι αποδόσεις ήταν σαφέστερα κάτω από τα επιτόκια swap.

Αυτός ακριβώς ήταν ο λόγος για τον οποίο οι θεσμικοί επενδυτές, όπως τα συνταξιοδοτικά ταμεία και οι ασφαλιστικές εταιρείες, αναγνώριζαν τα γερμανικά κρατικά ομόλογα ως εξαιρετικά ασφαλή επένδυση. Τώρα αυτή η αντίληψη αλλάζει. Ο Alexander Schubert, διαχειριστής χαρτοφυλακίου ομολόγων στην Union Investment, αναφέρει: «Η εξέλιξη των spreads των swap για τα Bund δείχνει ότι το καθεστώς των Bunds ως ιδιαίτερα ασφαλές επενδυτικό καταφύγιο αμφισβητείται».

Αυτό εννοεί και η Commerzbank όταν κάνει λόγο για «προειδοποιητικό σήμα» για τα Bunds. Ο Siemßen τονίζει πως «εάν οι επενδυτές δεν είναι πλέον διατεθειμένοι να δεχθούν αποδόσεις χαμηλότερες από τις τιμές swap για τα Bunds, αυτό αποτελεί ένδειξη ότι το Bund χάνει το καθεστώς του ως ασφαλέστερη επένδυση σε περιόδους κρίσης».

Αυτό δεν σημαίνει ότι υπάρχει αμφιβολία ότι η Γερμανία θα είναι σε θέση να εξυπηρετήσει τα ομόλογά της. Οι οίκοι αξιολόγησης S&P, Moody’s και Fitch αξιολογούν τη Γερμανία ως μία από τις λίγες χώρες της ευρωζώνης με την κορυφαία αξιολόγηση τριπλό Α. Επιπλέον, οι αποδόσεις των γερμανικών κρατικών ομολόγων εξακολουθούν να είναι χαμηλότερες από εκείνες άλλων κρατικών ομολόγων της ευρωζώνης.

Αλλά «τα spreads των swap είναι ένα μέτρο κινδύνου», λέει ο διαχειριστής χαρτοφυλακίου Schubert. «Η εξέλιξη αυτή υποδηλώνει επομένως ότι τα γερμανικά κρατικά ομόλογα θα μπορούσαν επίσης να υποστούν ζημία, εάν αυξηθούν οι φόβοι κινδύνου στις αγορές», επισημαίνει ο ίδιος.

Λόγοι για την εξέλιξη

Όσον αφορά τις εξελίξεις στην αγορά swap, ο Schubert αναφέρει ότι η διάλυση του κυβερνητικού συνασπισμού ήταν το «ακρογωνιαίο σημείο της ζυγαριάς που εξασφάλισε ότι η γερμανική κυβέρνηση έπρεπε να προσφέρει για πρώτη φορά απόδοση ελαφρώς υψηλότερη από το επιτόκιο swap για τα δεκαετή ομόλογά της».

Μεταξύ άλλων, υπάρχουν ανησυχίες για τον ομοσπονδιακό προϋπολογισμό. «Είναι σχετικά απίθανο η ομοσπονδιακή κυβέρνηση να περάσει φέτος έναν πλήρη προϋπολογισμό», λέει ο Siemßen.

Ο οίκος αξιολόγησης Moody’s ανέφερε πως εάν δεν ψηφιστεί ο προϋπολογισμός για το 2025, αυτό θα έχει «περιορισμένες επιπτώσεις» στην πιστοληπτική αξιολόγηση. Ωστόσο, σημαντικά μέτρα οικονομικής και χρηματοπιστωτικής πολιτικής για τη στήριξη της οικονομίας θα καθυστερούσαν περαιτέρω.

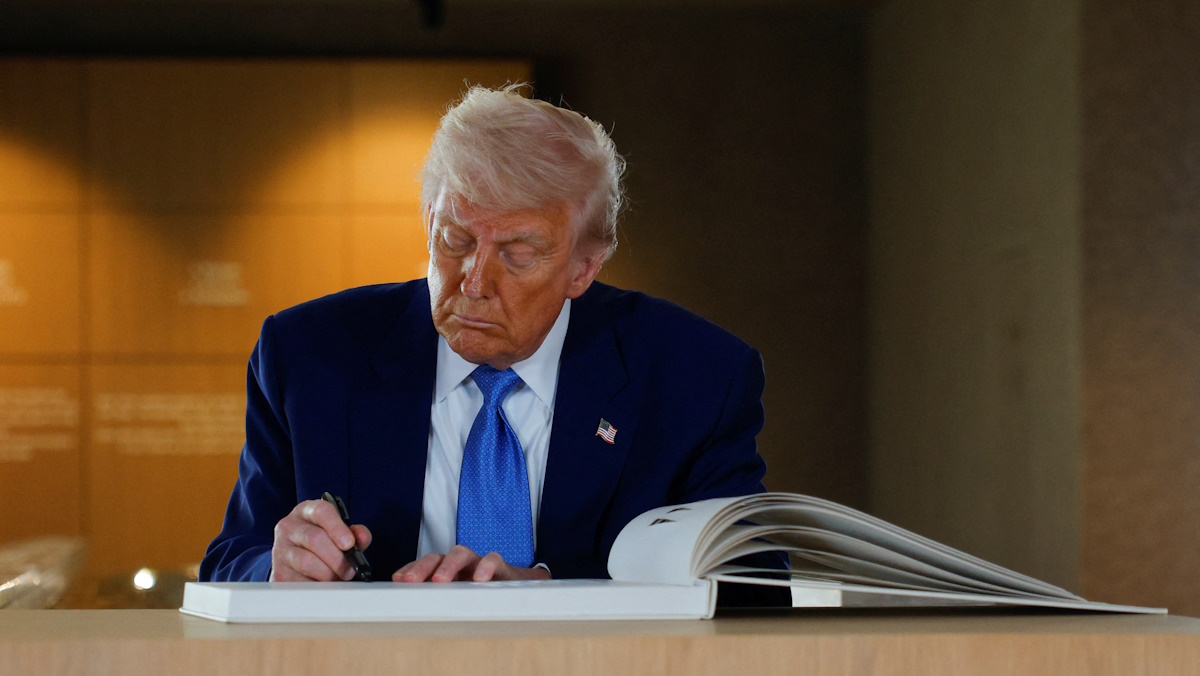

Ωστόσο, η Γερμανία χρειάζεται τώρα μια σταθερή και μεταρρυθμιστική κυβέρνηση. Αυτό ισχύει ιδιαίτερα μετά την εκλογή του Ντόναλντ Τραμπ ως νέου προέδρου των ΗΠΑ. «Τα γερμανικά κρατικά ομόλογα δέχονται πιέσεις από τότε που ο Τραμπ έφτασε στις εκλογικές δημοσκοπήσεις στα τέλη Οκτωβρίου», λέει ο Schubert.

Ο ίδιος δεν εκπλήσσεται. «Για την ευρωζώνη και επομένως και για τη Γερμανία, η προεδρία του Τραμπ θα σημάνει κατά πάσα πιθανότητα υψηλότερους δασμούς, υψηλότερες δαπάνες για τη στήριξη της Ουκρανίας και υψηλότερες δαπάνες για το ΝΑΤΟ». Όλα αυτά υποδηλώνουν ότι η Γερμανία θα πρέπει να αναλάβει περισσότερο χρέος.

Η ΕΚΤ αποσύρεται από την αγορά

Αυτό με τη σειρά του σημαίνει ότι η Γερμανία θα πρέπει να εκδώσει περισσότερα ομόλογα προκειμένου να αναχρηματοδοτήσει το χρέος της στην κεφαλαιαγορά. Επομένως, η προσφορά κρατικών ομολόγων θα αυξηθεί και θα πρέπει να συναντήσει την αυξανόμενη ζήτηση, ώστε οι αποδόσεις να παραμείνουν τουλάχιστον σταθερές.

Ωστόσο, η ζήτηση για γερμανικά κρατικά ομόλογα είναι πιθανό να μειωθεί από τουλάχιστον μία πλευρά. Η Ευρωπαϊκή Κεντρική Τράπεζα, η οποία ήταν επί μακρόν ο μεγαλύτερος αγοραστής ομολόγων, μειώνει τον ισολογισμό της από το καλοκαίρι του 2022. Τη νέα χρονιά, η ΕΚΤ δεν θα αντικαταστήσει πλέον τα ομόλογα που λήγουν στον ισολογισμό της με νέα.

Ως αποτέλεσμα, η Γερμανία θα πρέπει να βρει περισσότερους άλλους επενδυτές για νέα ομόλογα. Ο Siemßen λέει: «Αυτό θα πρέπει επίσης να διασφαλίσει ότι η κατάσταση για τα γερμανικά κρατικά ομόλογα θα παραμείνει τεταμένη».