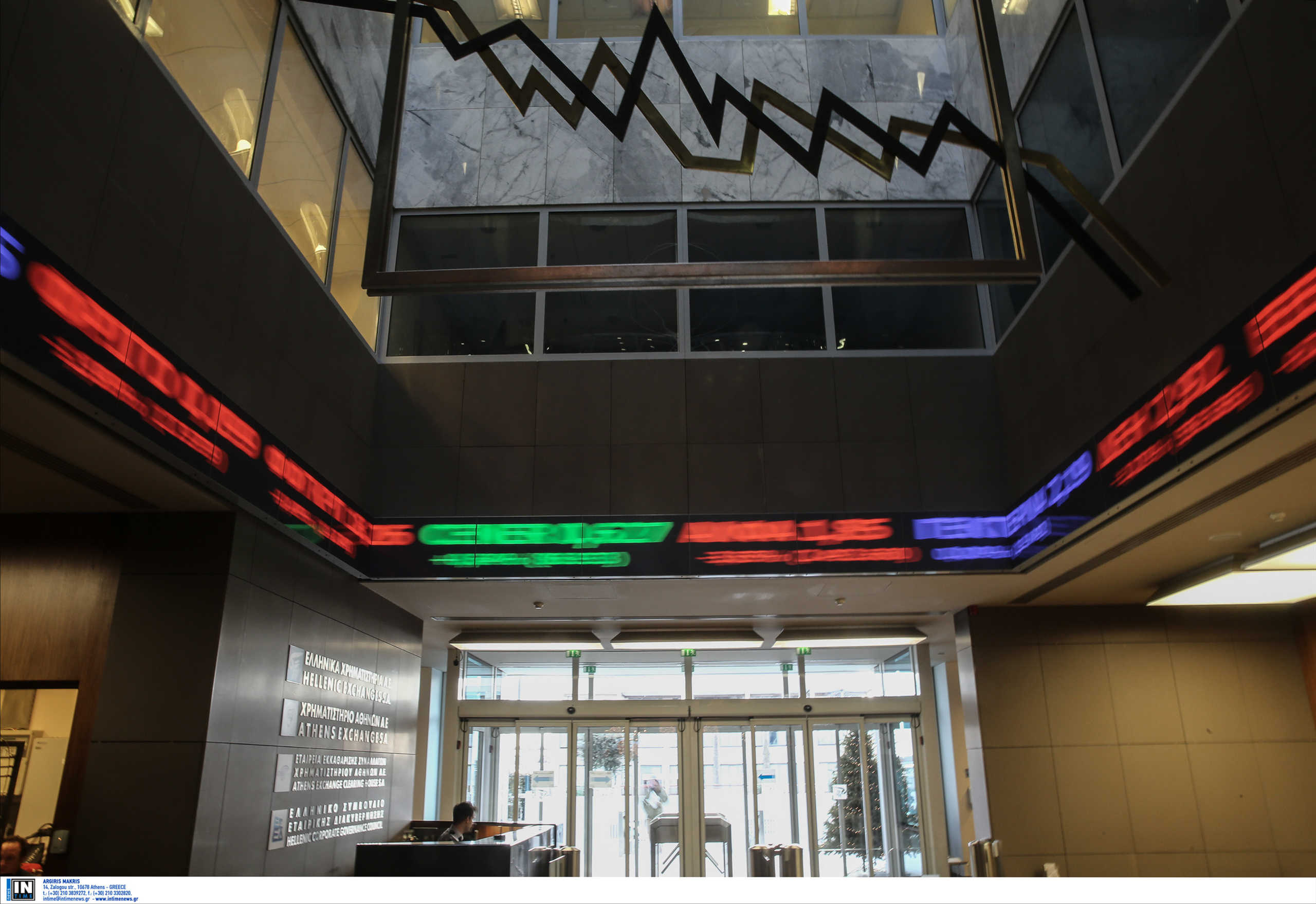

Σε υψηλά 14 μηνών κινείται η ελληνικό χρηματιστήριο δείχνοντας διάθεση να καλύψει μέρος από την υστέρηση που εμφάνιζε σε σχέση με τις διεθνείς αγορές.

Ο Γενικός Δείκτης από τις αρχές του έτους καταγράφει κέρδη 10%, ενώ από τα χαμηλά του Μαρτίου 2020 σημειώνει υψηλά κέρδη άνω του 80%. Την ίδια ώρα η Wall Street και τα μεγάλα ευρωπαϊκά χρηματιστήρια κινούνται κοντά σε ιστορικά επίπεδα.

ΔΙΑΦΗΜΙΣΗ

Τη μεγαλύτερη άνοδο από τις μετοχές του Γενικού Δείκτη, από τις αρχές του έτους καταγράφουν οι μετοχές της Intracom (+62,05%), της Cenergy(+43,35%), της Eurobank (+37,92%), της Ιντρακάτ (+30,635), της ΔΕΗ (+30,28%), της Viohalco (+29,42%), της ΓΕΚ Τερνα (+27,92%), της ‘Αβαξ (+26,32%) και της Τιτάν (+21,25%).

Τις μεγαλύτερες απώλειες από τις μετοχές του Γενικού Δείκτη από τις αρχές του 2021 καταγράφουν οι μετοχές της Πειραιώς (-77,69%), της Ελλάκτωρ (-21,74%) της MIG (-13,33%), της Centric Συμμετοχών της Τέρνα Ενερεγιακή (-8,79%( και της Σαράντης (-4,13%).

Παρά την άνοδο σε υψηλά 14 μηνών διεθνείς επενδυτικοί οίκοι εκτιμούν ότι οι ελληνικές μετοχές είναι ακόμη «φθηνές».

ΔΙΑΦΗΜΙΣΗ

Σύμφωνα με την Citigroup οι ελληνικές μετοχές παραμένουν αρκετά «φθηνές» σε σχέση με τις ευρωπαϊκές και τις παγκόσμιες, καθώς ο λόγος τιμής προς κέρδη ανά μετοχή (P/E) βρίσκεται μόλις στο 13.

Σε παγκόσμιο επίπεδο, ο αντίστοιχος δείκτης 12μήνου διαμορφώνεται στο 20, με τις αμερικανικές μετοχές να έχουν επίδοση 23 και τις γερμανικές 16,6.

Η Citigroup εκτιμά ότι τα κέρδη ανά μετοχή των ελληνικών εταιρειών, οι οποίες είναι εισηγμένες στο Χρηματιστήριο Αθηνών, θα αυξηθούν κατά 57,2% φέτος έναντι πτώσης 14,8% το προηγούμενο έτος.

Θα πρόκειται, μάλιστα, για την τρίτη καλύτερη επίδοση ανάμεσα στις χώρες της Ευρώπης, μετά το +63,5% των γαλλικών εισηγμένων και το +57,7% των ιταλικών εισηγμένων.

Την ίδια ώρα, εκτιμά ότι η μερισματική απόδοση των ελληνικών μετοχών θα διαμορφωθεί στο 6,8%, ένα από τα καλύτερα επίπεδα διεθνώς.

Σύμφωνα με την HSBC το μείγμα αποτίμησης/κερδών της ελληνικής χρηματιστηριακής αγοράς δείχνει ελκυστικό, με το p/e σημαντικά χαμηλότερο των αναδυόμενων αγορών ως σύνολο, αλλά ταχύτερο ρυθμό αύξησης κερδών. Το p/e διαμορφώνεται στις 10,5 φορές για το 2021 και στις 8 φορές για το 2022.

Η HSBC τονίζει ότι η ελληνική χρηματιστηριακή αγορά προσφέρει παράλληλα σχετικά υψηλή μερισματική απόδοση, 4,4% το 2021 και «βλέπει» αύξηση των κερδών 19,6% φέτος και 32% το 2022.

Σύμφωνα με τις εκτιμήσεις του επενδυτικού οίκου Jefferies, ο δείκτης p/e 12μήνου της ελληνικής αγοράς διαμορφώνεται στο 11,8, και η μερισματική απόδοση στο 3,8% που είναι και η υψηλότερη στην Ευρώπη (στο 2,67% στην ευρωζώνη και στο 2,79% στις ανεπτυγμένες αγορές της Ευρώπης).

Οι χρηματιστηριακοί αναλυτές εκτιμούν ότι η ελληνική χρηματιστηριακή αγορά θα παρουσιάσει ακόμη καλύτερη εικόνα στη συνέχεια, καθώς οι ελληνικές μετοχές διαπραγματεύονται με discount έναντι των ευρωπαϊκών αγορών .

Λαμβάνοντας υπόψη τις ελκυστικές αποτιμήσεις των μετοχών (με το discount των μη τραπεζικών μετοχών έναντι των ευρωπαϊκών να υπερβαίνει το 40% και τις τράπεζες να διαπραγματεύονται με έκπτωση 50% έναντι των περιφερειακών τραπεζών της ΕΕ), οι ελληνικές μετοχές παρέχουν μια ελκυστική πρόταση ρίσκου – απόδοσης.

Οι μη τραπεζικές μετοχές του ΧΑ προσφέρουν ένα υγιές αναπτυξιακό προφίλ, με εκτιμώμενη διψήφια αύξηση των κερδών ανά μετοχή την επόμενη τριετία, τη στιγμή που εμφανίζουν discount 10% έναντι των ιστορικών μέσων όρων τους και άνω του 40% σε σχέση με τις ευρωπαϊκές ομοειδείς μετοχές, σύμφωνα με την Eurobank Securities.

Tο ελληνικό χρηματιστήριο, σύμφωνα με την Optima Bank προσφέρει ένα ελκυστικό πακέτο ρίσκου/ανταμοιβής καθώς οι τίτλοι τελούν υπό διαπραγμάτευση με discount 30% έναντι της Ευρώπης. Ειδικά για τις τράπεζες εκτιμά ότι τελούν υπό διαπραγμάτευση με discount 50% έναντι του ανταγωνισμού.

Πηγή ΑΠΕ ΜΠΕ