Σε συμφωνία με τη Macquarie Asset Management για την πώληση του 49% της συμμετοχής της στον Διαχειριστή Ελληνικού Δικτύου Διανομής Ηλεκτρικής Ενέργειας (ΔΕΔΔΗΕ), προχώρησε η ΔΕΗ.

Πρόκειται για ένα από τα θέματα της γενικής συνέλευσης των μετόχων της ΔΕΗ, που υπερψηφίστηκε από τη γενική συνέλευση με ποσοστό 99,98% επί των έγκυρων ψήφων, μαζί με το θέμα της αύξησης μετοχικού κεφαλαίου.

Η συμφωνία με την Macquarie

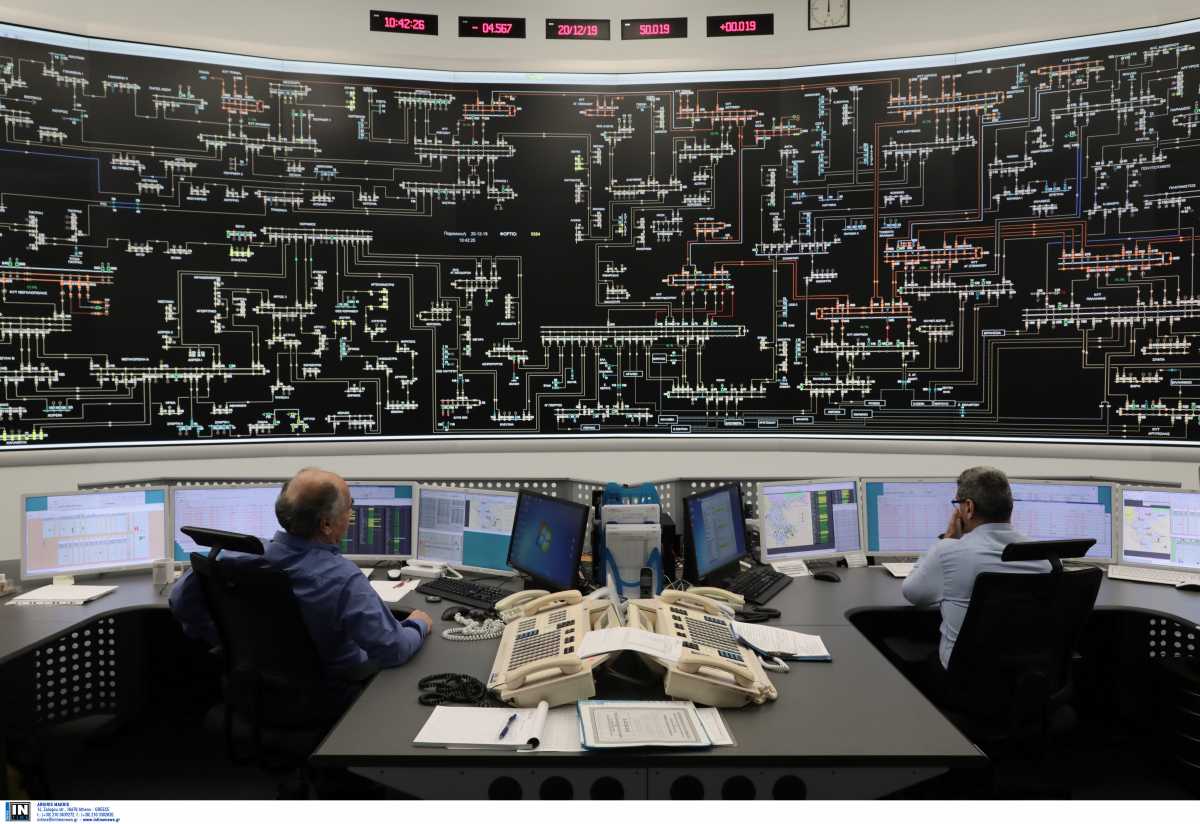

Ο ΔΕΔΔΗΕ είναι υπεύθυνος για την λειτουργία, τη συντήρηση και την ανάπτυξη του εθνικού δικτύου διανομής ηλεκτρικής ενέργειας στην Ελλάδα. Η επιχείρηση εξυπηρετεί περισσότερους από 7,6 εκατομμύρια πελάτες στην ηπειρωτική Ελλάδα και τα νησιά της μέσω ενός δικτύου 242.000 χιλιομέτρων γραμμών διανομής ηλεκτρικής ενέργειας, διασυνδέσεων και υποσταθμών.

Η επένδυση της Macquarie Asset Management θα υλοποιηθεί για λογαριασμό θεσμικών επενδυτών, συμπεριλαμβανομένων συνταξιοδοτικών ταμείων και ασφαλιστικών εταιρειών. Η Macquarie Asset Management θα συνεργαστεί στη μακροχρόνια ιδιοκτησία και ανάπτυξη της επιχείρησης με τη ΔΕΗ, η οποία θα διατηρήσει τα υπόλοιπο 51% της συμμετοχής της.

Ο Γεώργιος Στάσσης πρόεδρος και διευθύνων σύμβουλος της ΔΕΗ δήλωσε: «Το δίκτυο διανομής ηλεκτρικής ενέργειας αποτελεί πολύτιμο περιουσιακό στοιχείο της ΔΕΗ και ο εκσυγχρονισμός του αποτελεί στρατηγική μας προτεραιότητα. Το επενδυτικό σχέδιο του ΔΕΔΔΗΕ είναι υψίστης σημασίας για τον όμιλο μας τους Έλληνες καταναλωτές, την ασφάλεια εφοδιασμού και το περιβάλλον. Με την ισχυρή υποστήριξη ενός τόσο έμπειρου και διεθνούς επιπέδου συνεργάτη, όπως η Macquarie, θα αναπτύξουμε μαζί ένα εκτεταμένο πρόγραμμα ψηφιοποίησης και αυτοματοποίησης του εθνικού μας δικτύου που θα διευκολύνει την αυξανόμενη ηλεκτροδότηση της οικονομίας και θα προσφέρει ποιοτικές και αξιόπιστες υπηρεσίες σε όλους τους πολίτες. Παράλληλα η ΔΕΗ θα προχωρήσει ενισχυμένη στην υλοποίηση του επενδυτικού της σχεδίου για την επιτάχυνση της ανάπτυξης των ανανεώσιμων πηγών ενέργειας και ταυτόχρονα στη χρηματοδότηση ενός φιλόδοξου σχεδίου επέκτασης σε γειτονικές τα επόμενα χρόνια».

Ο Martin Bradley, Senior Managing Director της Macquarie Asset Management, δήλωσε «Η μετάβαση σε καθαρές μηδενικές εκπομπές αναδιαμορφώνει τον τρόπο με τον οποίο παράγεται, μεταφέρεται και χρησιμοποιείται η ηλεκτρική ενέργεια σε ολόκληρη την ελληνική οικονομία. Απαιτούνται σημαντικές επενδύσεις σε υποδομές δύναμης ηλεκτρικής ενέργειας, για να διευκολυνθεί αυτή η ταχεία αλλαγή και να διασφαλιστεί ότι τα νοικοκυριά και οι επιχειρήσεις σε όλη τη χώρα θα συνεχίσουν να έχουν πρόσβαση σε ασφαλή, αξιόπιστη, οικονομικά προσιτή και βιώσιμη ηλεκτρική ενέργεια τα επόμενα χρόνια. Χαιρετίζουμε την ευκαιρία να πραγματοποιήσουμε τη σημαντική επένδυση στην Ελλάδα και να συνεργαστούμε με τη ΔΕΗ για τον εκσυγχρονισμό των δικτύων ηλεκτρικής ενέργειας της χώρας».

Η Macquarie Asset Management, στηρίζει το δίκτυο διανομής ηλεκτρικής ενέργειας στην Αυστραλία, την Αυστρία, τη Φινλανδία, τη Ρουμανία, την Ισπανία και τις Ηνωμένες Πολιτείες προκειμένου να επενδύουν για να προετοιμαστούν για τη μετάβαση σε δίκτυο χαμηλών εκπομπών διοξειδίου του άνθρακα.

Η ολοκλήρωση της συναλλαγής θα πραγματοποιηθεί μετά την εκπλήρωση των συνήθων όρων ολοκλήρωσης που αναμένεται μέχρι το πρώτο τρίμηνο του 2022.

Αύξηση μετοχικού κεφαλαίου

Η γενική συνέλευση ενέκρινε επίσης, την αύξηση του μετοχικού κεφαλαίου της ΔΕΗ, με κατάργηση των δικαιωμάτων προτίμησης των υφιστάμενων Μετόχων και Εξουσιοδότηση του Διοικητικού Συμβουλίου για την αύξηση του μετοχικού κεφαλαίου της Εταιρείας, τον προσδιορισμό των όρων της αύξησης του μετοχικού κεφαλαίου, καθώς και του τρόπου και των λοιπών όρων διάθεσης των μετοχών που θα εκδοθούν.

Η γενική συνέλευση εξουσιοδότησε το Διοικητικό Συμβούλιο, όπως:

(α) αποφασίσει, με τη νόμιμη απαρτία και πλειοψηφία, την αύξηση του μετοχικού κεφαλαίου της Εταιρείας, με καταβολή σε μετρητά, κατά ποσό που δεν μπορεί να υπερβεί το ισόποσο του καταβεβλημένου κατά την ημερομηνία της εξουσιοδότησης στο Διοικητικό Συμβούλιο μετοχικού κεφαλαίου της Εταιρείας, ήτοι μέχρι και το ποσό των Ευρώ 575.360.000, με την έκδοση μέχρι και 232.000.000 νέων κοινών, ονομαστικών, με δικαίωμα ψήφου, άυλων μετοχών και

(β) καθορίσει τους ειδικότερους όρους και το χρονοδιάγραμμα της Αύξησης Μετοχικού Κεφαλαίου, σύμφωνα με τις εφαρμοστέες διατάξεις του Νόμου 4548/2018, περιλαμβανομένων ενδεικτικώς των κριτηρίων κατανομής μεταξύ των διαφόρων κατηγοριών επενδυτών στην Ελλάδα ή/και στο εξωτερικό που θα εγγραφούν για την απόκτηση νέων μετοχών στο πλαίσιο της Αύξησης Μετοχικού Κεφαλαίου.