Σε πρόσφατο σημείωμα στα Οικονοκλαστικά είχε επισημανθεί το παράδοξο της πρόσφατης απόφασης της Fed να μειώσει «επιθετικά» τα επιτόκια κατά 0,50% παρά το γεγονός ότι ο «super core» πληθωρισμός παραμένει στο 4%, η ανάπτυξη δεν παρουσιάζει προβλήματα που να υποχρεώνουν σε νομισματική στήριξη και η απασχόληση παραμένει σε ικανοποιητικά επίπεδα.

Η αλήθεια πίσω από αυτό το παράδοξο, βρίσκεται στο ότι οι κεντρικές τράπεζες όπως είχε πει ο Άλαν Γκρίνσπαν πριν από 40 χρόνια «όταν η κατάσταση είναι πολύ σοβαρή είναι υποχρεωμένες να λένε ψέματα…».

Τι είναι το αναγκαστικό… ψέμα στην περίπτωσή μας και τι η αλήθεια; Η αλήθεια είναι ότι όταν το χρέος, κρατικό και ιδιωτικό, είναι πραγματικά εκτός ελέγχου, οι κεντρικές τράπεζες, έχουν δύο εργαλεία για να προσπαθήσουν να «διευκολύνουν» αν όχι την αποπληρωμή του τουλάχιστον την αναχρηματοδότησή του, για να αποφευχθεί το χρεοστάσιο: την μείωση των επιτοκίων και την υποτίμηση του νομίσματος.

Και ποιο είναι το αναγκαστικό «ψέμα»; Ότι τελειώσαμε πλέον με τον πληθωρισμό και μπορούμε χωρίς κίνδυνο να μειώσουμε τα επιτόκια…

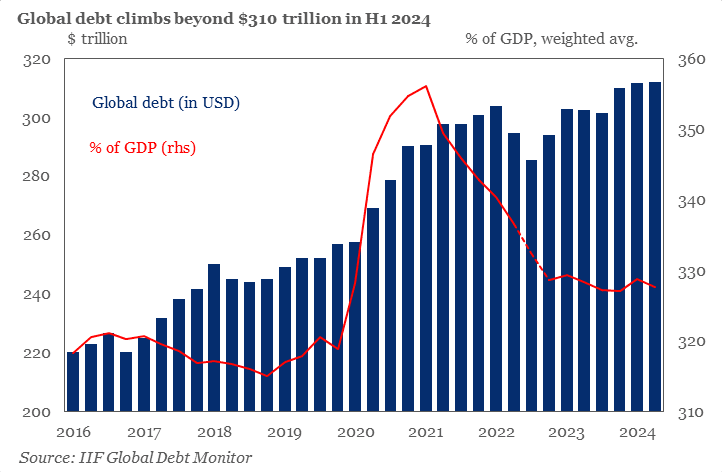

Για την κατάσταση του χρέους διεθνώς μας δίνει τα ακόλουθα στοιχεία στοιχεία το Institute of International Finance (Διεθνές Χρηματοπιστωτικό Ινστιτούτο), το γνωστό και σε μας IIF που έπαιξε σημαντικό ρόλο στις διαδικασίες αναδιάρθρωσης του χρέους το 2012 – 2018.

Ιδού λοιπόν η κατάσταση του χρέους χωρίς κοσμητικά… επίθετα, σύμφωνα με το τελευταίο δελτίο του IIF που δημοσιεύθηκε προχθές (24.9.2024).

- Το παγκόσμιο χρέος αγγίζει τα 312 τρισ. δολάρια: Το παγκόσμιο απόθεμα χρέους αυξήθηκε κατά πάνω από 2 τρισεκατομμύρια δολάρια το πρώτο εξάμηνο του 2024, λόγω της Κίνας και των ΗΠΑ.

- Οι αναδυόμενες αγορές σημείωσαν επίπεδα ρεκόρ χρέους: Ο λόγος χρέους των Αναδυόμενες Οικονομίες προς το ΑΕΠ έχει πλέον φτάσει στο 245% – πάνω από 25 ποσοστιαίες μονάδες υψηλότερα από τα προ πανδημίας επίπεδα.

- Παραγωγικότητα σε κίνδυνο: Η αυξημένη εξάρτηση από κρατικές δαπάνες -και η συνακόλουθη αύξηση του παγκόσμιου χρέους και του κόστους της εξυπηρέτησης του χρέους- επιβαρύνει την αύξηση της παραγωγικότητας, εκτρέποντας ολοένα και περισσότερο τους πόρους από πιο παραγωγικές χρήσεις.

- Οι κρατικές προβλέψεις τείνουν να υποτιμούν τις ανάγκες δανεισμού: Οι επίσημες προβλέψεις για το χρέος συχνά χάνουν βασικούς παράγοντες όπως ενδεχόμενες υποχρεώσεις, οδηγώντας σε υψηλότερες πραγματικές ανάγκες δανεισμού – οι οποίες με τη σειρά τους αυξάνουν τα ασφάλιστρα κινδύνου και το κόστος δανεισμού.

- Η χρηματοδότηση του κλίματος θα οδηγήσει στο μελλοντικό χρέος: Σε αυτήν την εποχή δαπανηρών νέων βιομηχανικών πολιτικών για την καταπολέμηση της κλιματικής αλλαγής, το δημόσιο χρέος προβλέπεται να διπλασιαστεί σχεδόν, φτάνοντας σχεδόν τα 200 τρισ. δολάρια έως το 2030.

Ανεξάρτητα από την διαφορετικότητα που υπολογίζεται και διαχειρίζεται το χρέος η Κίνα από τις ΗΠΑ, η εικόνα δεν έχει το προηγούμενό της στην ιστορία του καπιταλισμού, όσο αφορά το ύψος, την ταχύτητα επέκτασης και την ταχεία ανοδική τάση στο κόστος εξυπηρέτησης του χρέους.

Μπροστά σ’ αυτή την πραγματική και όχι υποθετική κατάσταση και με δεδομένο ότι το ιδιωτικό χρέος, λόγω του ανεξέλεγκτου όγκου μόχλευσης του δημόσιου χρέους μέσω του ιδιωτικού (τράπεζες, funds, παράγωγα, κ.λ.π.), είναι πλέον αδύνατο να εξυπηρετηθεί, πολύ περισσότερο να αποπληρωθεί, αν τα επιτόκια παραμείνουν ψηλά.

Σ’ αυτή την αδυσώπητη ανάγκη επιβίωσης οι Κεντρικές Τράπεζες είναι αναγκασμένες να μειώσουν τα επιτόκια προκειμένου αφενός να επιτρέψουν στις κυβερνήσεις να διαχειριστούν ένα χαμηλότερο κόστος εξυπηρέτησης και αναχρηματοδότησης. Και αφ’ εταίρου να «πληρώσουν» αυτή την εξυπηρέτηση ή αναχρηματοδότηση με μικρότερης αξίας νόμισμα. Κάτι που επιτυγχάνουν (δηλαδή την υποτίμηση του νομίσματος) με την μείωση των επιτοκίων.

Για να μη παρεξηγηθούμε, όλα αυτά αφορούν κατά βάση στην προσπάθεια διαχείρισης του κόστους εξυπηρέτησης και την αναχρηματοδότηση του χρέους και όχι την αποπληρωμή του…

Για την ταυτοποίηση της μείωσης των επιτοκίων παρακολουθούμε τις κινήσεις των Κεντρικών Τραπεζών όπως αυτή της Fed και της ΕΚΤ.

Για τις συνεπακόλουθες υποτιμήσεις των νομισμάτων και ειδικά του Δολαρίου και του Ευρώ παρακολουθούμε τις ισοτιμίες του δολαρίου και του ευρώ με τον χρυσό. Συγκεκριμένα στοιχεία παρουσιάσαμε στο προηγούμενο σημείωμα των Οικονοκλαστικών, αλλά ήδη μέσα σε 48 ώρες η διολίσθηση έχει τρέξει με ρυθμούς πρωτοφανείς…

Με άλλα λόγια η εν εξέλιξη κρίση του ανεξέλεγκτου χρέους, είναι αυτή που υποχρεώνει τις κεντρικές τράπεζες -παρά τις εν δυνάμει συνέπειες στον πληθωρισμό- σε μείωση των επιτοκίων και ραγδαίες υποτιμήσεις σε πραγματικούς και όχι σχετικούς όρους των νομισμάτων. Αλλά αυτό δεν είναι άλλο παρά η αναπαραγωγή του φαύλου κύκλου που οδήγησε στο 2008, αλλά σε πολύ διαφορετικές και πολύ πιο επικίνδυνες διαστάσεις.

Αυτά προς απάντηση φίλου που μας έστειλε το ερώτημα «και πως θα μειώσουν οι κεντρικές τράπεζες τα επιτόκια αν αρχίσει να αυξάνεται πάλι ο πληθωρισμός;». Με μια ματιά στην δεκαετία του ‘70 μπορεί να δει κανείς πως αυτό μεταφράζεται σε σεισμικών διαστάσεων «γεγονότα».